この記事を読むのに必要な時間は約 3 分です。

ドル円レートは何によって決まるのか、ミクロの視点でそれがわかれば誰もが金持ちになると思いますが、マクロの観点ではマネタリーベース比もしくは日米金利差で凡そがわかることを、公表されている経済指標を用いて紹介します。

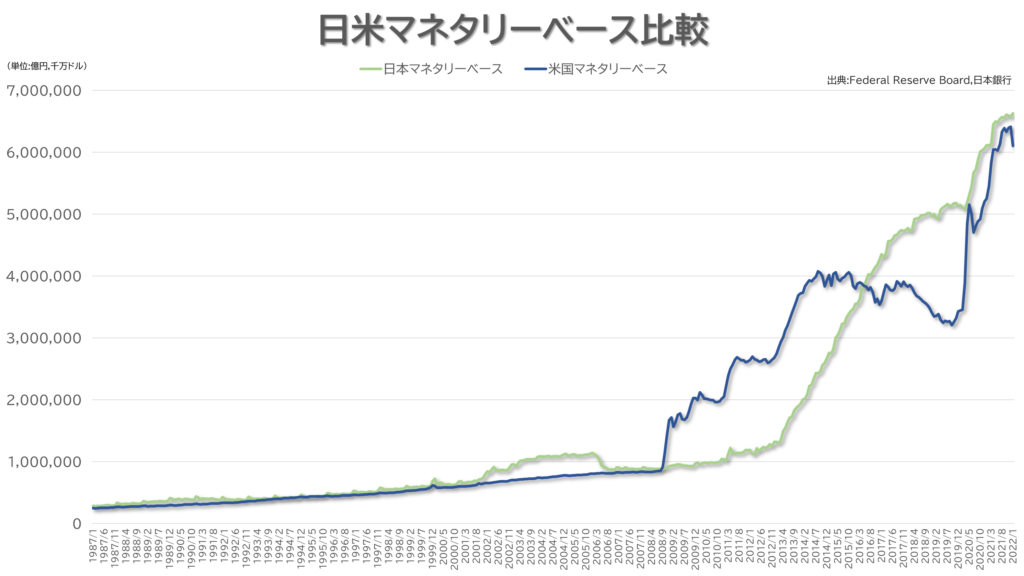

2001年までは凡そ日米マネタリーベース比で決まる

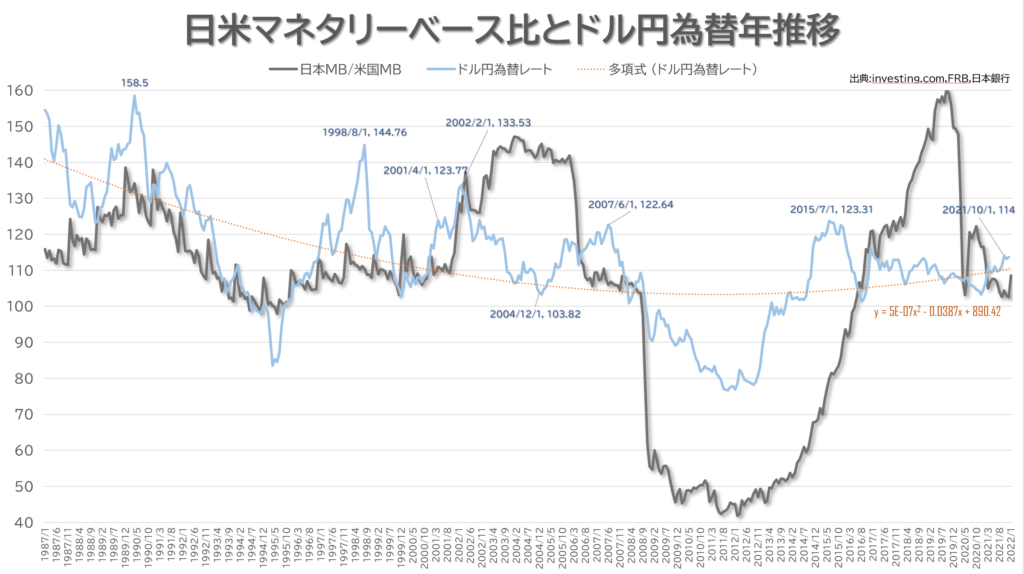

上の画像は日本と米国のマネタリーベースの推移グラフです。マネタリーベースとは各国の中央銀行が国債の買い取りによって市場に供給したお金のことです(市場が生み出したお金ではありません)。中央銀行が一般の銀行に使えるお金を増やすことで、大企業などへの融資が進み景気が良くなるというロジックで、不景気の時ほど市場にマネーが供給されます。この日米両国のマネタリーベースを除算すると以下のようになり、ドル円為替レートと酷似します。

上図のようにドル円為替レートのレンジは110円を中心にシュリンクしていますが、日米MB(マネタリーベース)比が大きくなると円安になり、小さくなると円高になるというベクトルは凡そ適合しています。それでもベクトルさえ異なる時期が数か所あります。それが以下の部分です。

2001年以降は日米金利差の影響が強い

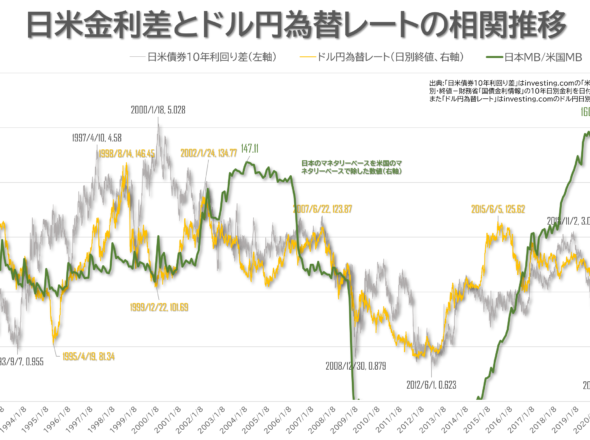

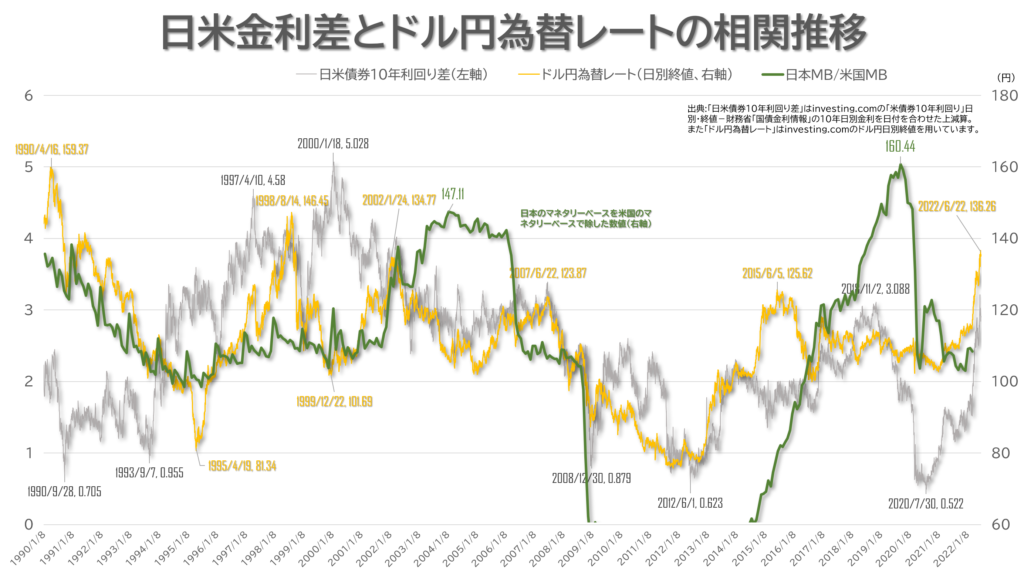

では2002年~2006年あたりまでの為替は動きは何が影響していたのかというと、日本と米国の金利差ではないかと思われます。下は日米MB比のグラフに、日米の10年国債の金利を減算した指標を合わせたものです。日米金利差の低下と共に為替も円高に向かっています。日米金利差は2000年1月18日をピークに既に低下していましたが、当時は1997年7月から始まったアジア金融危機の逃避先として円が買われたため円高となっており、1999年12月に101円代まで高くなった後円安へ反転し、日本初の量的金融緩和政策(2001.9~2006)によって一時暴落しますが、2002年1月24日再び金利差の軌道に乗って円高になっています。また2014年以降も異次元の金融緩和政策によってMB比での景気の判断が難しくなったことから、金利差の影響の方が強くなったと思われます。

結論

つまりドル円為替レートは2000年頃までは日米マネタリーベース比で凡そ当たっていたが、量的金融緩和政策が実施され始めた2001年以降は金利差によって凡そが決まる。ただし、アジア通貨危機やリーマンショックなどの金融危機がある場合は多少軌道を外れることがある。ということです。

2026/2/28追記 その金利差の影響はここ半年は不安定化しているという記事を書いています。ドル円と金利差の関係は本当に強いのか?をご覧ください。