この記事を読むのに必要な時間は約 22 分です。

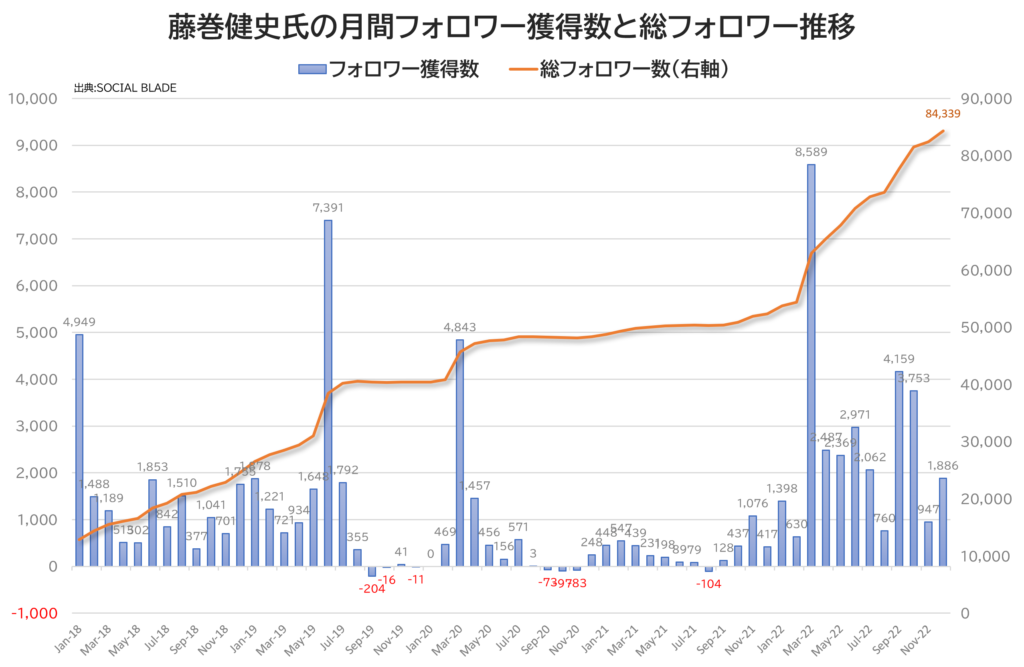

藤巻健史氏は人気者で影響力がとても大きいことがアクセス数で判明したので、まだ騙されている人のためにいちいち反論していきます。

戦時中に発行された戦時国債は戦後全て紙くずになったわけではありません。「国債ニ関スル法律」第9条において国債の元金の消滅時効は10年とされており、財務省によると 「大東亜戦争割引国庫債券」は昭和36年12月1日をもって消滅時効となりましたが、逆に言えば戦後20年から15年間は元本払戻し可能でした。また戦争の論功行賞的な性質として発行された「賜金国庫債券」約9.5億円は消滅時効が完成する以前に、法令(昭和二十一年七月二十四日付官報)によって無効となりました。

また国債の返済金でハイパーインフレと言っていますが、戦後国民総資産の4分の1ほどが一気に換金される、そして物資がない状況を想像すれば仕方がなかった事がわかるはずです。もしも藤巻氏が戦後焼け野原で食べるものがなく飢え死にしそうな状況にあっても、生き延びるため持ち金を全て出してでも目の前のモノを取り合うでしょう、むしろ国債を発行していなければ死者はさらに増えたかもしれません。供給網が万全な現代日本と比較することは愚か、緊縮によって衰退し経済格差が生まれた隣国に侵略されれば、正に供給網の破壊によって藤巻氏が望むハイパーインフレが起きるやもしれません。

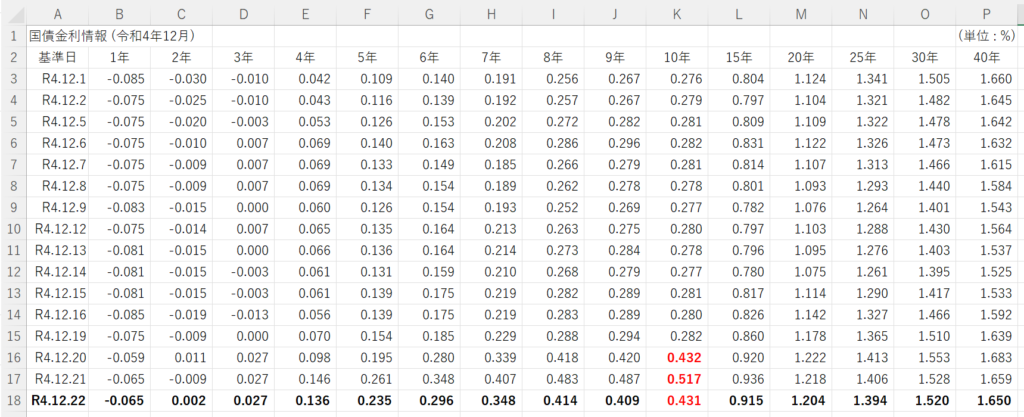

2022年12月20日、日本銀行は金融緩和策として長期金利の上限をこれまで0.25%程度に抑えてきたのを0.5%程度まで上限を引き上げる修正案を決定しました。わずか0.25の上限引上げで金利(左下表=財務省「金利情報」)及びドル円(google)は以下のようになっています。日銀の思惑はさておき、これは事実上の引き締めになっています。日本経済はすぐ引き締まります。

藤巻氏は日本維新の会元参議院議員でしたが、よくその認識で政治家になられました。もし使えるお金が一定ならば人口増加、物価の上昇という二つの問題に政治では対策を取れないはずです。なぜなら人口が増加すればするほど、また物価が上昇すればするほど一人当たりの富は少なくなるので、どう分配しようが焼け石に水で国民は窮乏していくだけです。にもかかわらず世界の人口は増加し、世界の物価も上昇する中で富を増やす人は増えています。使えるお金は一定ではありませんし、本当はご自身でもわかっているはず。お金を増やすには金融と適度な物価の上昇が必要です。

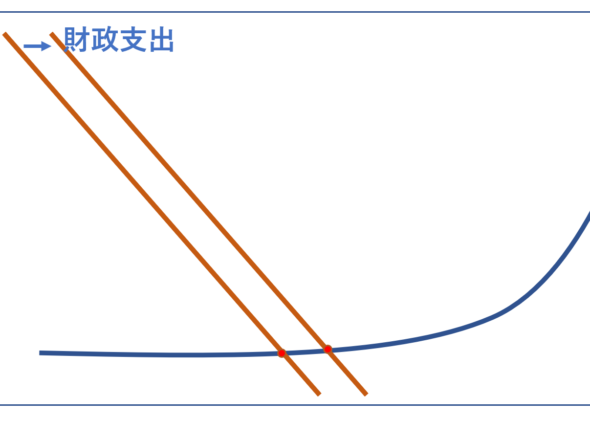

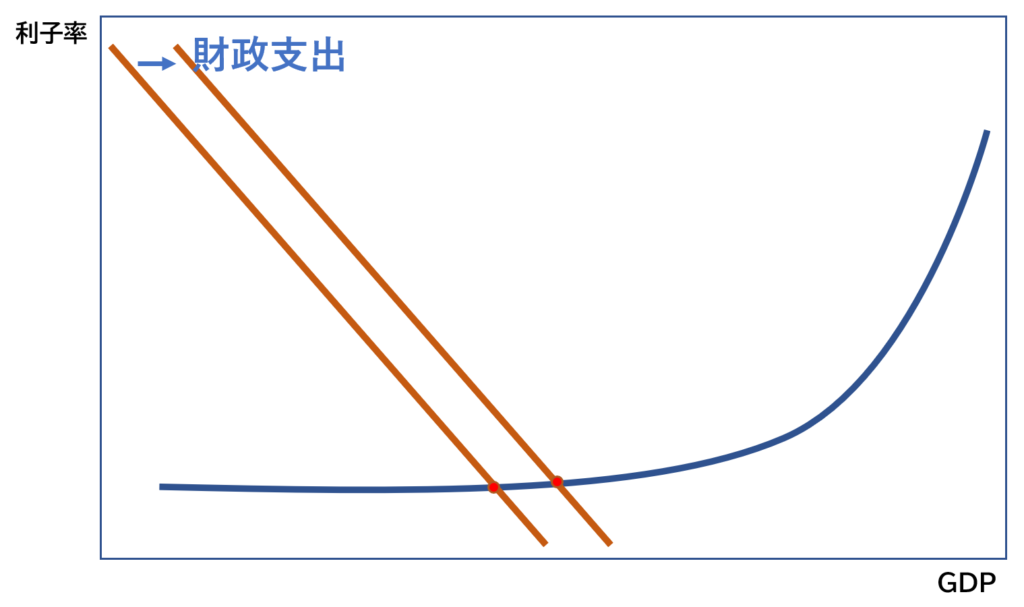

またクラウディングアウト理論も、例えばIS-LM曲線が以下の場合政府支出が金利を押し上げる効果は低く、少なくともデフレ下の日本経済においては帰納的に机上の空論であることが明らかになっています(マンデル・フレミング理論は破綻している)。さらにクラウディングアウトは逆に言えば金融緩和によって利子率を意図的に抑える事で財政支出が最高の効果を発揮する理論にもなりえます。

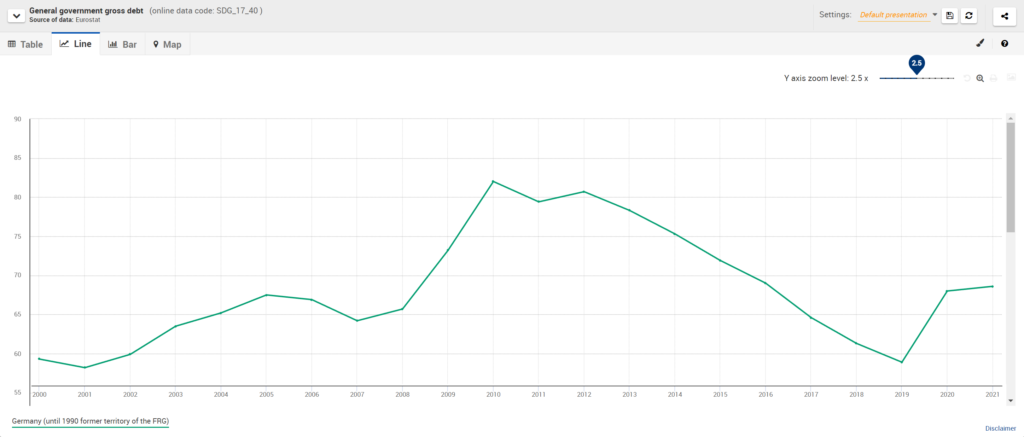

ドイツの一般政府総債務は2年連続で増えています。↓(eurostat)ドイツに学べば債務を増やせばよいということになります。

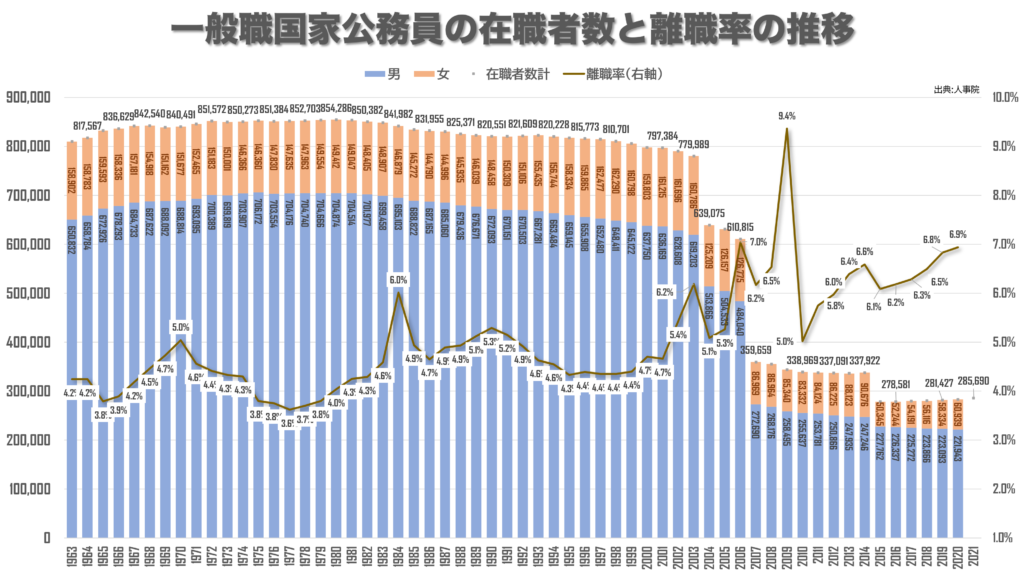

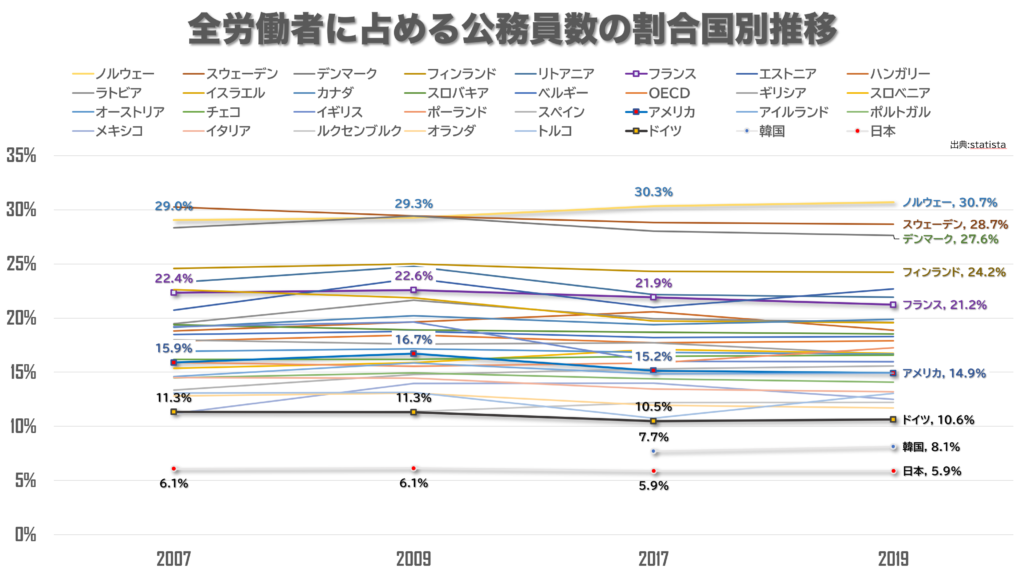

規制を緩和しなければならない構造が一部あることには同意ですが、日本が大きな政府という見方は指標的には誤っています。日本の国家公務員は行政改革によって減少の一途を辿っており、世界比で言っても日本の公務員数は最少クラスです。

藤巻氏の信奉するアメリカですら単年度予算が黒字になった年は1998-2001年しかありません。ヨーロッパも単年度予算黒字の国は先進国ではドイツくらいしかありません。

円安が好ましいのは同意ですが、円安誘導のための為替介入はアメリカや近隣国との外交問題に直結するのでそんな容易に判断できません。そして円安誘導できなかったので今度は主張を反転させ「円安は日銀の債務超過を招きハイパーインフレの予兆である」と論理もハイパーに飛躍。日銀の債務超過懸念は下に書いた通り心配無用、震災被害対策に注力する方が賢明です。

前半はまともだったのに後半から急展開、「民間が経済原則に則り、余剰資金を海外に還流させる仕組みを作ることが不可欠」「ドル建てで国債を発行しろ」世界で十数カ国しか認められていない自国通貨建て国債をやめてドル建てに変更するメリットが弱すぎます。

「借金の金利支払いや従業員給料等の支払い不足を恒常的にする企業は危ない。国も同じ」公務員給料等の支払い不足など日本政府はしていません。また内閣府の「中長期の経済財政に関する試算」を元に大和総研の末吉孝行氏が行った試算によると、日本経済が成長し2030年度に10年国債利回りが2.7%に上昇した場合、利払い費は13兆円程度とのこと。2021年の時点で税収は67兆円です。政府が支払い不足になることを考えるよりも、過剰に不安を扇動することで日本経済をパニックに陥れるアジテーターを根絶することに力を注いだ方が日本経済の改善にとっては良いです。

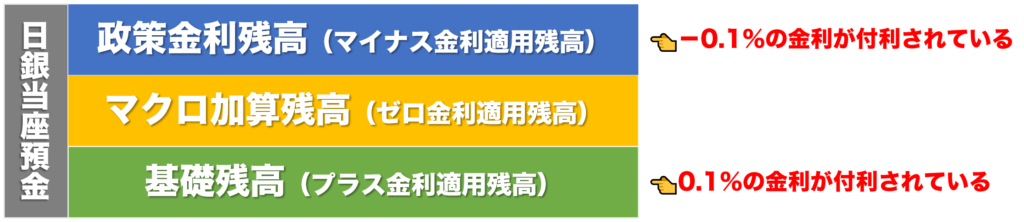

日本銀行の当座預金は3階層構造になっており(下図)、① 0.1%の金利が付利される「基礎残高」、② 0%金利の「マクロ加算残高」、③ -0.1%の金利が付利される「政策金利残高」があります。全ての当座預金残高に金利は掛けられていないので3.9兆円は増えません。

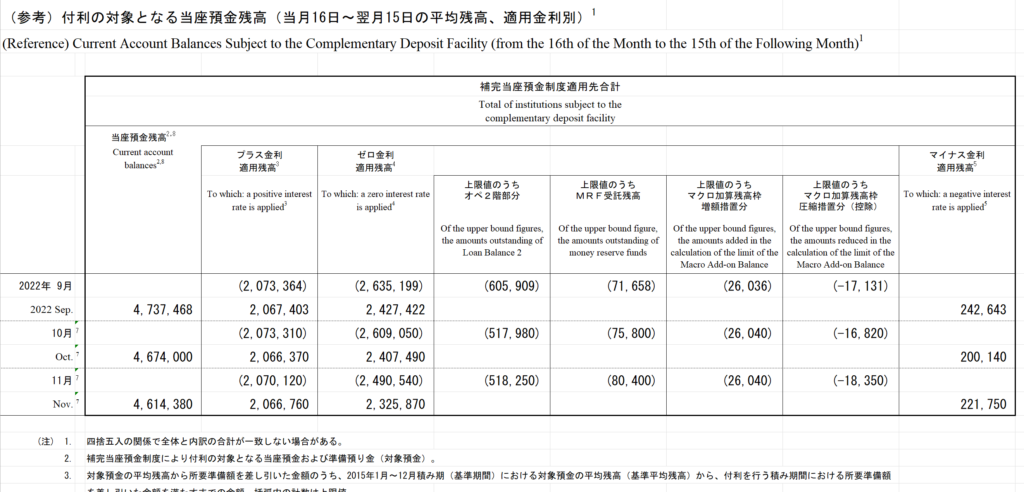

現時点で③の政策金利残高は現在約20兆円あり(下表)、マイナス0.1%が適用されると現時点で200億円の収入、プラス0.1%の金利が付利される①基礎残高は約210兆円のため現時点の付利金利は2100億円です。合計で1900億円の付利が必要になります。仮に①の金利を現在の10倍である1%に上げれば2. 1兆円にはなります。しかし付利金利を今の10倍も上げる時は景気が間違いなく良い時です。投資信託運用益が数兆円出ているはずなので、国債利息をあてにせずとも黒字収支になると思います。加えて国債を民間銀行へ売れば数兆円などすぐです。いざなみ景気の2004年12月15~16日、日銀は約2兆円の売りオペをしています。

日本の景気回復材料として緩やかな円安は待望しています。しかし藤巻氏は円安の予想を日本の破滅(=ハイパーインフレ)としているところが決定的に異なる点です。

何度もいいますが、世界で一番お金を刷ったのはアメリカと中国です(下動画)。日本はGDPが低い(=現状景気が悪く円が必要とされていない)から円安になったので、アメリカのように景気が良くなれば皆が円を欲しがるので円高へ向かいますし、そもそも景気が上がっていないのに日銀が金利の許容幅を0.25上げただけで円高に戻りました。制裁されているロシアのように金利を上げれば為替は簡単に戻りますが、戻しても良いことはありません。

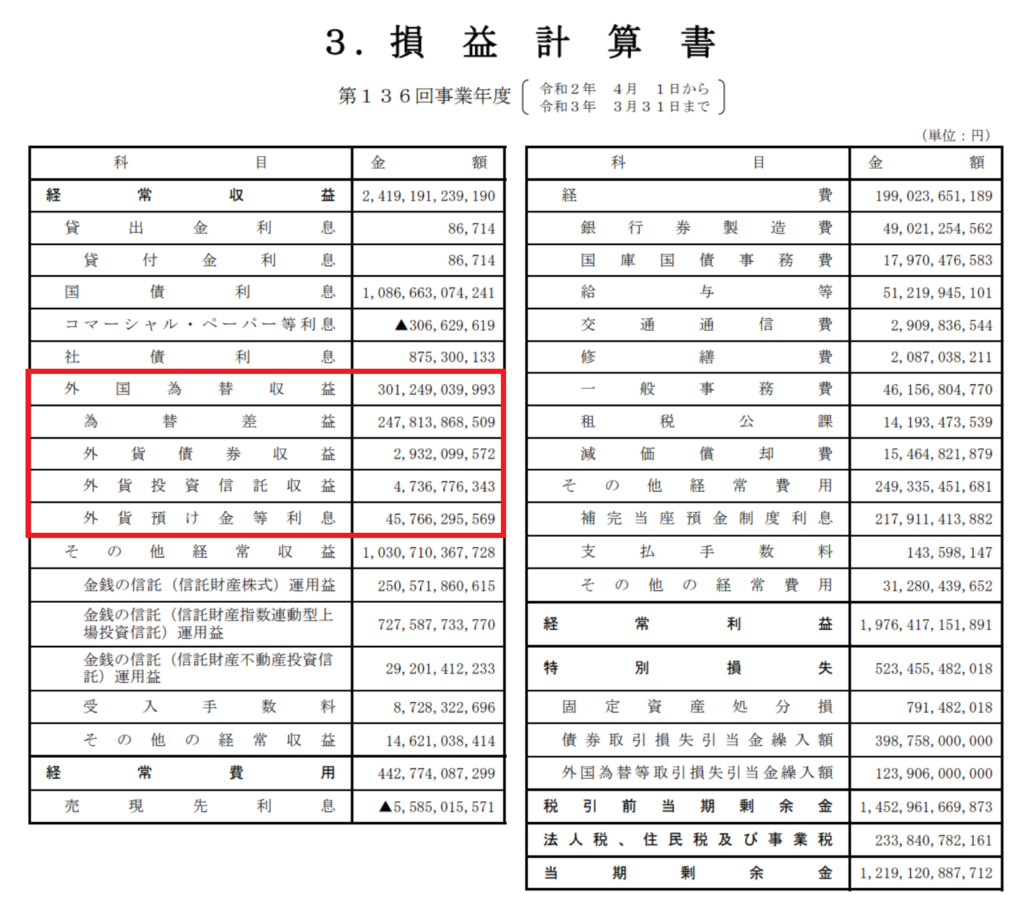

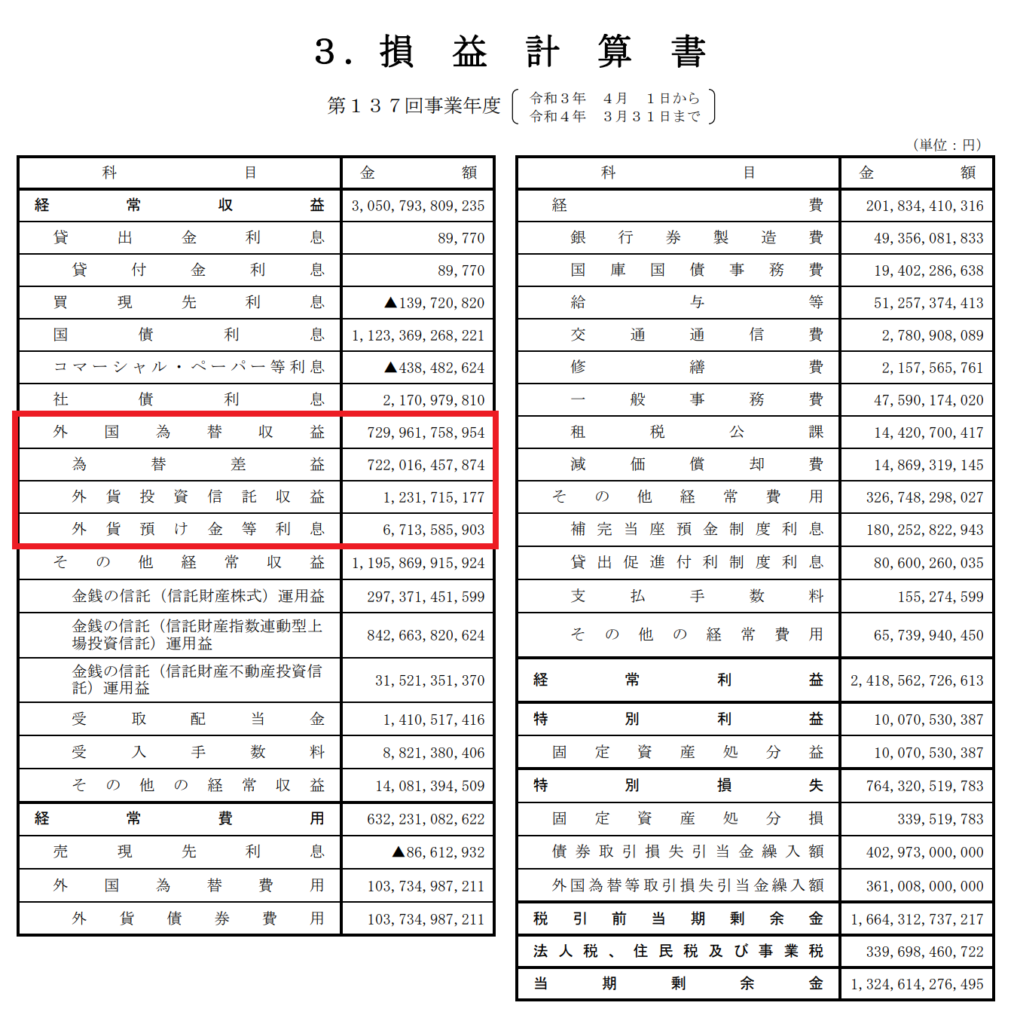

また円安になればなるほど日銀の外国為替収益は増加します。第136回事業年度(2020年4月~21年3月)では約3000億円だった外国為替収益が、第137回(21年4月~22年3月)では約7300億円と4000億円も増加しています。まだ急激な円安になる前の決算のため来年度はさらに利益を出していることが予想されます。藤巻氏自ら主張する日銀の付利問題を解決する資金になるので、本当に心配しているのであれば良い事として一度くらい呟いてもいいものの、一度も言っていないのであれば氏の持論に公平性及び信憑性はありません。

日本はエンジンブレーキで十分止まれるほど安全運転です。

12月6日の衆議院財務金融委員会で黒田東彦日銀総裁は「御指摘のとおり、金利が上昇して保有国債の評価損が拡大するということはそのとおりでありますが、他方で、これも御指摘のとおり、保有国債の評価法として償却原価法を採用しているために、評価損の発生あるいは拡大は決算上の期間損益には影響いたしません。また、管理通貨制度の下では、通貨及び中央銀行の信認は、適切な金融政策運営により物価の安定を図ることを通じて確保されるものであるというふうに考えておりまして、そういう意味では、日本銀行としては、財務の健全性にも留意しつつ、やはり適切な金融政策の運営に努めてまいりたいというふうに考えております」と回答しています。黒田総裁はこの回答を国会で10回しています。そのうち3回の質問者は藤巻健史氏です。

破綻論者の最後に言うのがこの時価評価会計による日銀破綻論です。時価評価が下がると海外の金融機関が日本から去ってしまい国債が暴落するのだそうです。ふわったとした破綻論なので「いつ信用が落ちるかはわからない」という言い訳で逃れられるので最後の砦としては最高です。しかしつっこみどころが満載だと思いませんか、海外の金融機関とは主にアメリカですが、アメリカ中央銀行のFRBは600兆円以上の米国債を保有しており、現在日本の比ではない金利の急上昇によって時価評価では日本以上の評価損になっています。その国の金融機関が日本を去るというのも荒唐無稽ですし、万が一去ったとしても日銀が今やっている金融政策のように国債を買ってしまえば良いのです。 金融のプロが中央銀行と市中銀行を同等に扱っているとても奇妙奇天烈な見方です。

また評価損額の計算も、かつて「伝説のトレーダー」とも呼ばれていた人とは思えないおおざっぱな試算です。雨宮正佳日銀副総裁が12月2日の参議院で「仮にイールドカーブ全体が1%パラレルシフトした場合の評価損は-28.6兆円、2%の場合同じく-52.7兆円、5%の場合-108.1兆円、11%の場合-178.8兆円という計算となります」と回答しています。39兆円の評価損をするには1%以上金利が上がる必要があるそうです。そもそもこんな計算無意味ですが。

「「中央銀行は債務超過にならない」というのはウソ」の部分だけ記事を読みましたが、「中央銀行が債務超過にならない」の反論は何も書かれていなく、「日銀は償却原価法(簿価会計)を取っているから、債務超過にならない」の簿価会計に対して、「英年金基金が、(簿価会計でなく時価評価による)担保価値の低下により国債の売却を迫られた」と筋違いの主張をしているだけでした。イングランド銀行(英中央銀行)と英年金基金をすり替えての反論風なだけです。

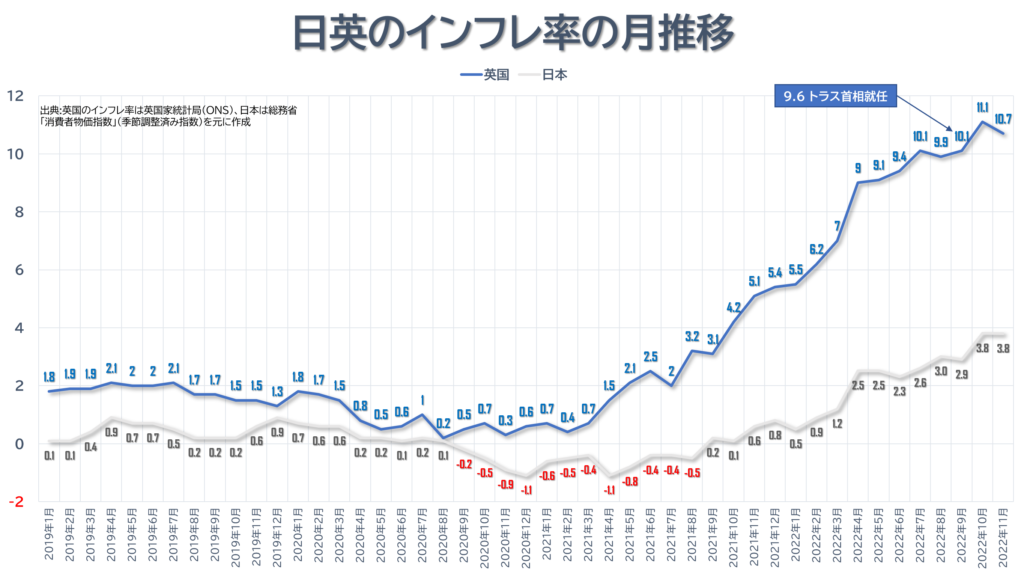

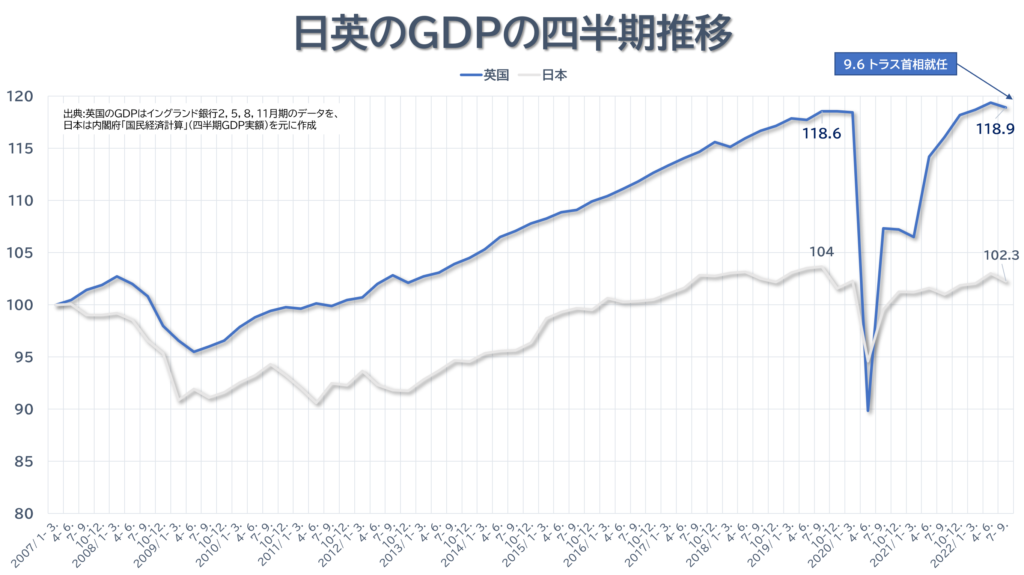

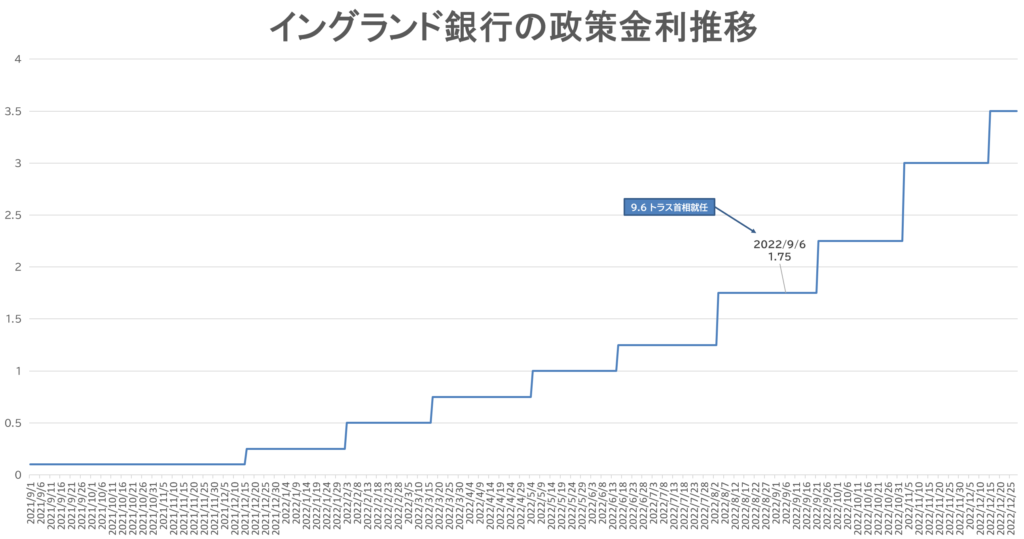

また「英年金基金が国債の売却を迫られた」のは下のイギリスの経済状況を見れば明らかです。コロナ以前よりGDPの成長が著しく加えてロシアのウクライナ侵攻によって資源価格が上昇したことによって物価も頗る高騰し、GDPはコロナ前より上昇するほど景気が過熱気味でした。英中銀は景気を覚ますため国債を売って金利を押し上げます(いわゆる「売りオペ」)。そうした中でのトラス政権誕生です。物価が沈静化した後で政権の売りである「450億ポンドの大型減税」を実行すれば良かったものの、物価の上昇は誰しも想像がつく中で金利は急上昇します。英中銀は市場の混乱を抑えようと「売りオペ」中に国債を買って金利の上昇を抑える「買いオペ」を期間限定で始めます。しかし矛盾する政策を続けられない英中銀は国債の買い取りを予告通り中止したことから、これ以上金利が上昇すると大型減税のメリットを上回る景気の低下が予想されるため「大型減税」の旗を降ろさないトラス政権は失脚せざるを得なくなったのです。一方、英年金基金は金利変動の中でも年金支払いを続けられるように英国債を担保にデリバティブ取引を行っていました。金利が上昇すると国債価格の時価評価額は下がるため、評価額の低下によって資産売却を余儀なくされたということです。英中銀とトラス政権との信頼性の希薄さが招いた事件だと思います。

要は景気が良い時に尚更にインパクトの強い景気振興策を掲げたイギリスと、GDPがコロナ前まで未だに戻らないのに追い打ちをかけるような「増税」をひけらかす日本とを同列に語るのが、人柄ならではのおおざっぱな論評です。

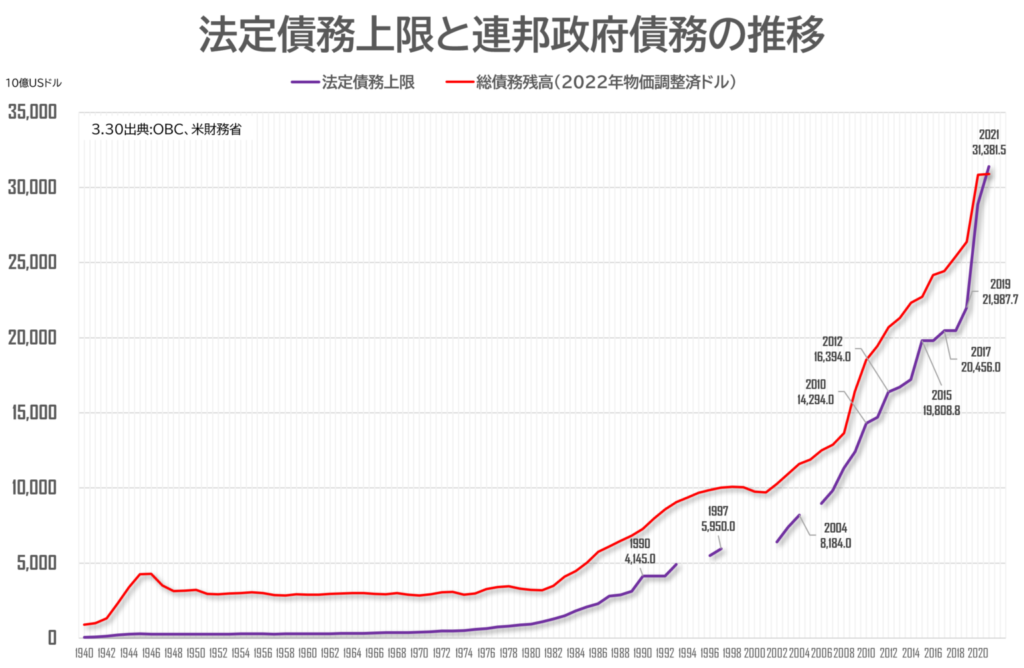

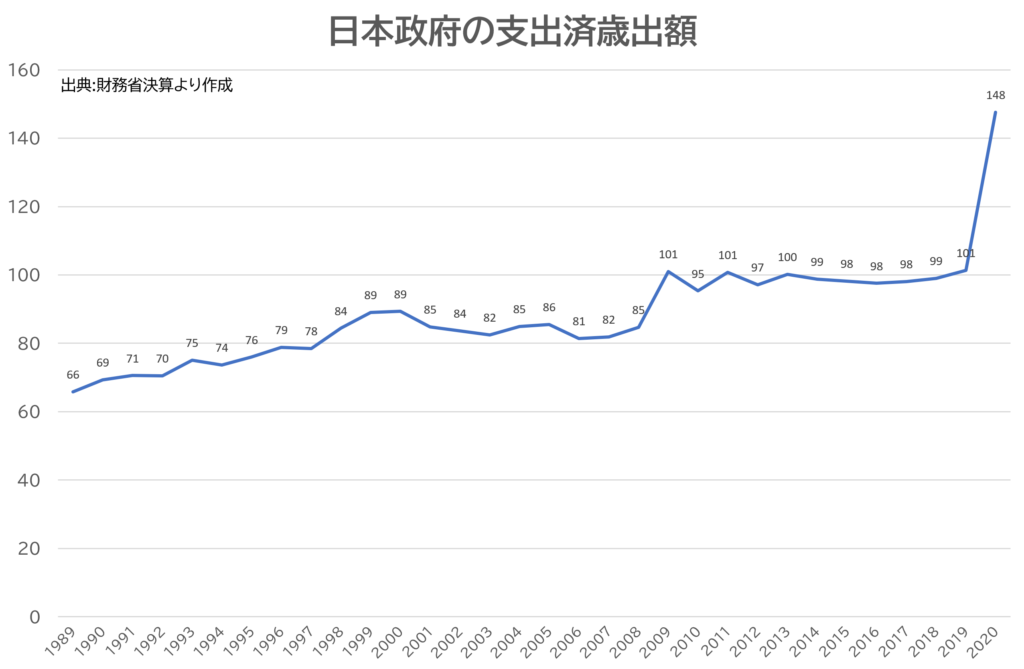

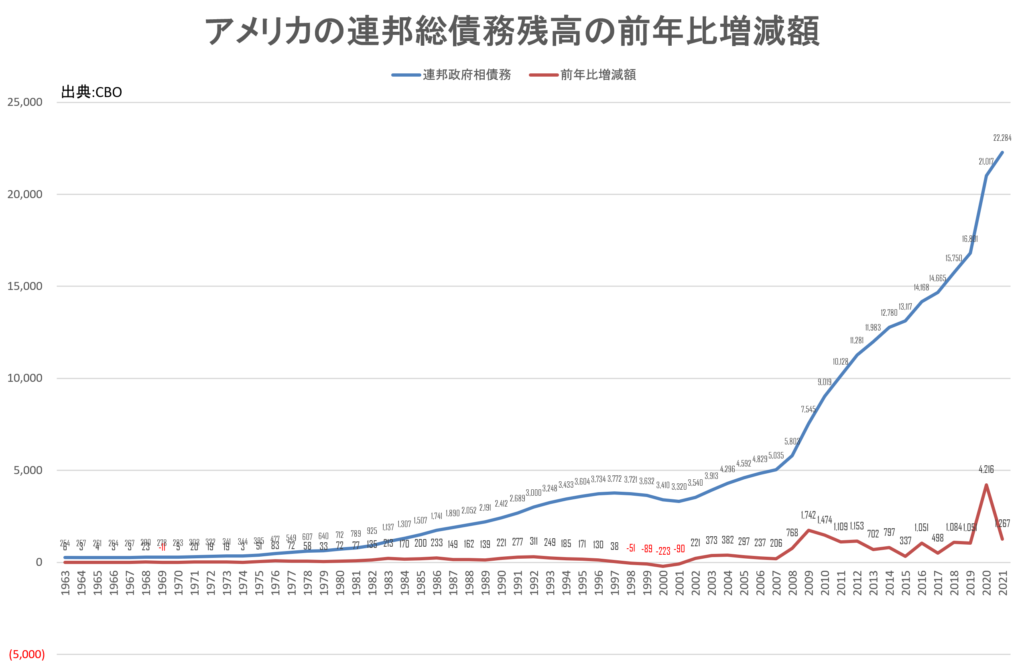

左下図がアメリカ連邦法定債務上限の推移を現したグラフです。ほぼ毎年のように異次元の上限に設定しているアメリカが常識的で、一方歳出を限定し、さらにその内訳をみると他国ではやっていない借金を消すための支出も加えている日本を「情けない国」と認識。もはやこれは意図的な臭いさえします。

紙幣と代替可能な財・サービスを供給するインフラが限定・損耗していない時点で原理的に不可能なハイパーインフレを主張して不安を煽っていることは典型的な不安商法の類と変わりません。また円決済ができないとなると銀行その他金融機関の給料も支払われなくなります。果たしてどこがドル決済をするのでしょうか(笑)。あと「円は紙切れになる」と口癖のように言いますが、もちろん決済にはデジタルでなく紙幣も必要になります。住民税の支払いは?しばらくの間とはいえ、ドル紙幣をわざわざ輸入して使うのですか?日銀券の利便性の高さや世界最高峰の偽造防止機能がついている最高品質の日本紙幣をわざわざドルに換える意味がどこにあるのでしょうか。紙幣の役割ご存じないのか、確信犯なのか。

2011年以前から「1ドル500円もありえる」と言っている動画が残っています。傍から見たらゴールは同じで理由を変えているようにしか見えません。