この記事を読むのに必要な時間は約 9 分です。

平成バブルとは「1985年のプラザ合意を端緒とする「通貨」余りの状況から1980年後半に生じた株価・都心地価の高騰と直後の急落」のことです。高度経済成長という高速道路をばく進していた日本経済は、発展が一段落になろうとした矢先にアメリカの煽りを受け、避けた結果中央分離帯を飛び越して反対車線に突入し、幾度も急ブレーキをかけたために停滞。一時はアクセルをふかす術を忘れてしまいながらも、ようやく本道に戻り再始動の兆しが見えてきたのが2003年以降でしたが、2008年に起きたリーマン・ショックによりまたしても減速してしまいました。では実際にどのようなメカニズムで平成バブルが発生し、崩壊したのかを指標を見ながら解説していきます。

1985.9.22 プラザ合意により円高が加速

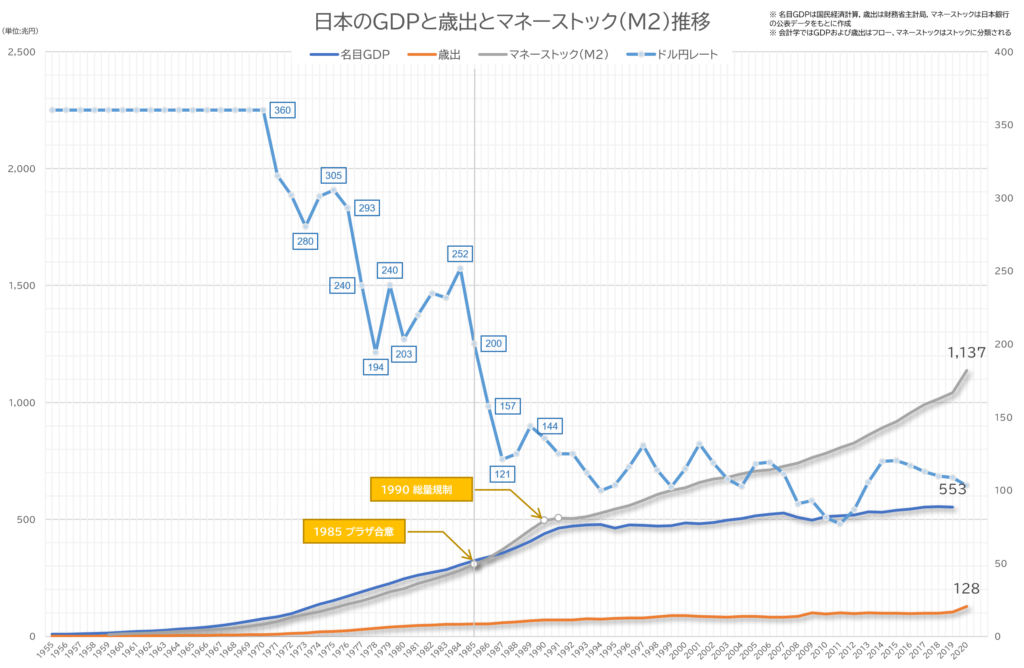

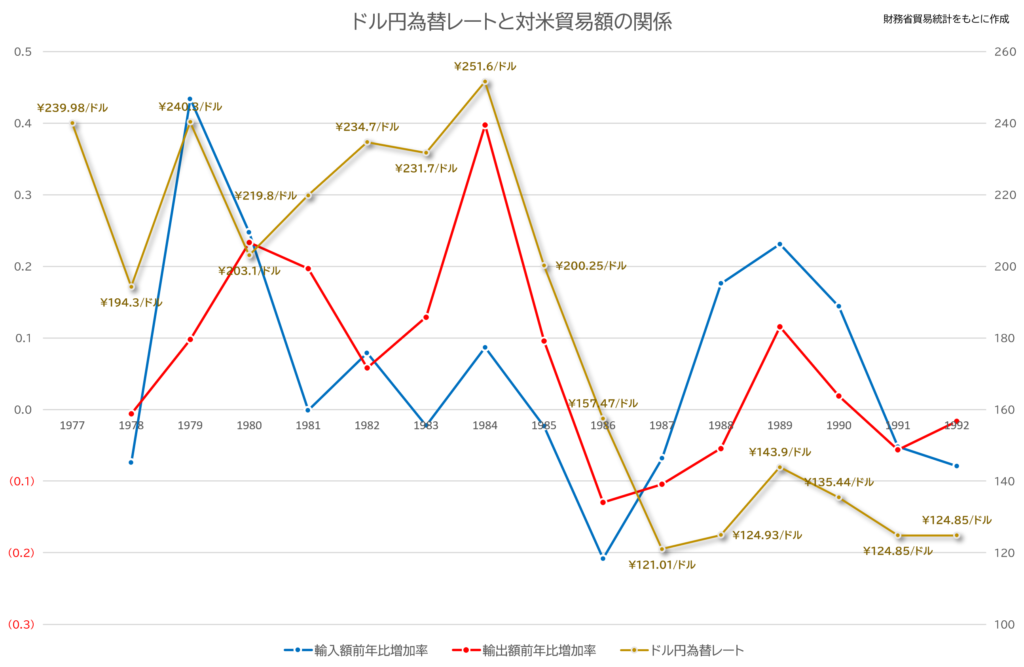

アメリカが第二次石油ショック対策によって招いたドル高不況の対処を、国際収支で勝ち続けていた日本に求めそれに応じた「プラザ合意」は、わずか2年で100円超という超円高をもたらしました。円高になると海外からのモノやサービスの売り上げが減少するので経常収支は悪化します(左下図)。輸出はモノやサービスを海外へ提供し、その代わりに日本のマネーストックを増加させます。一方、輸入はマネーストックを減少させる代わりにモノやサービスの提供を受けます。つまり、モノやサービスの売り上げが減少するとマネーストックは増加しないだけでなく、輸入は円高によって割安になることから増加する理論ならばマネーストックは減少するはずです。ところが、実際には逆の「通貨余り」現象が生じました。ここでいう「通貨余り」とはマネーストックの増加を意味します(右下図)。

マネーストックがなぜ急増したのか

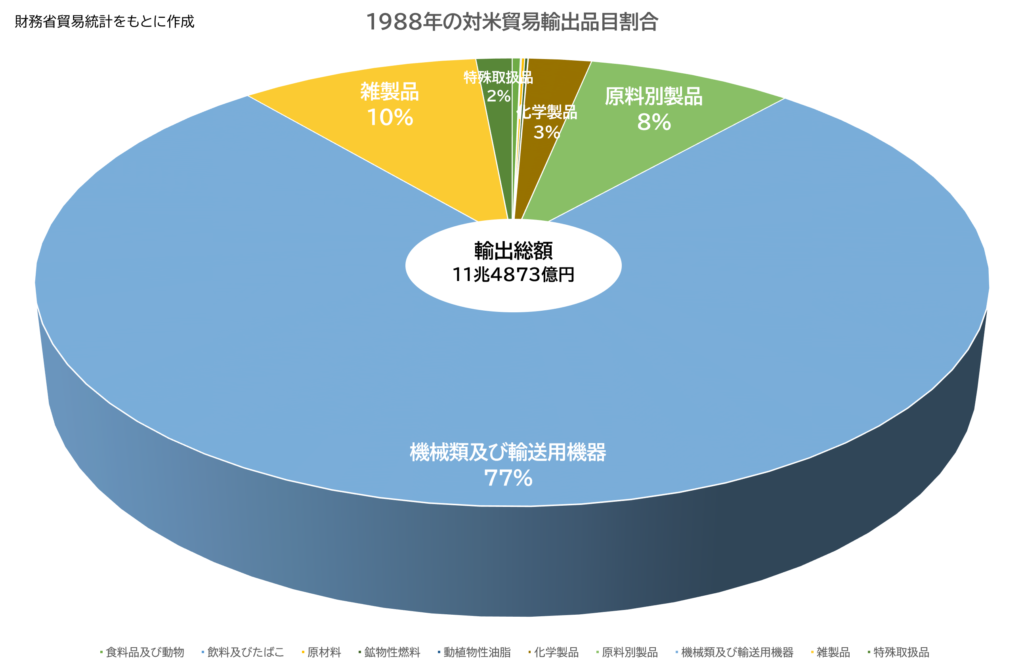

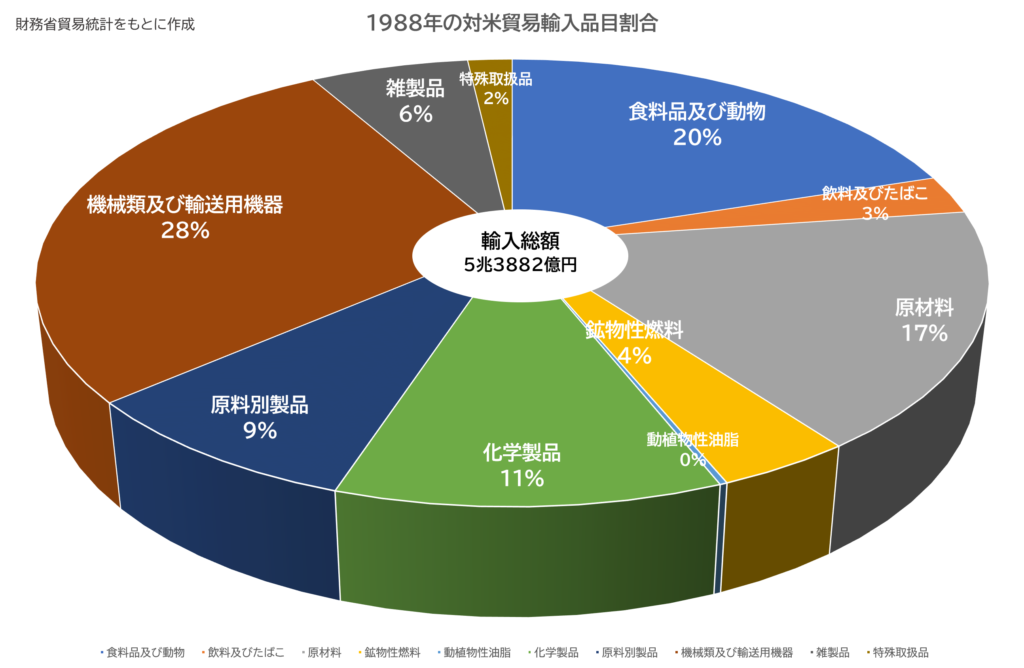

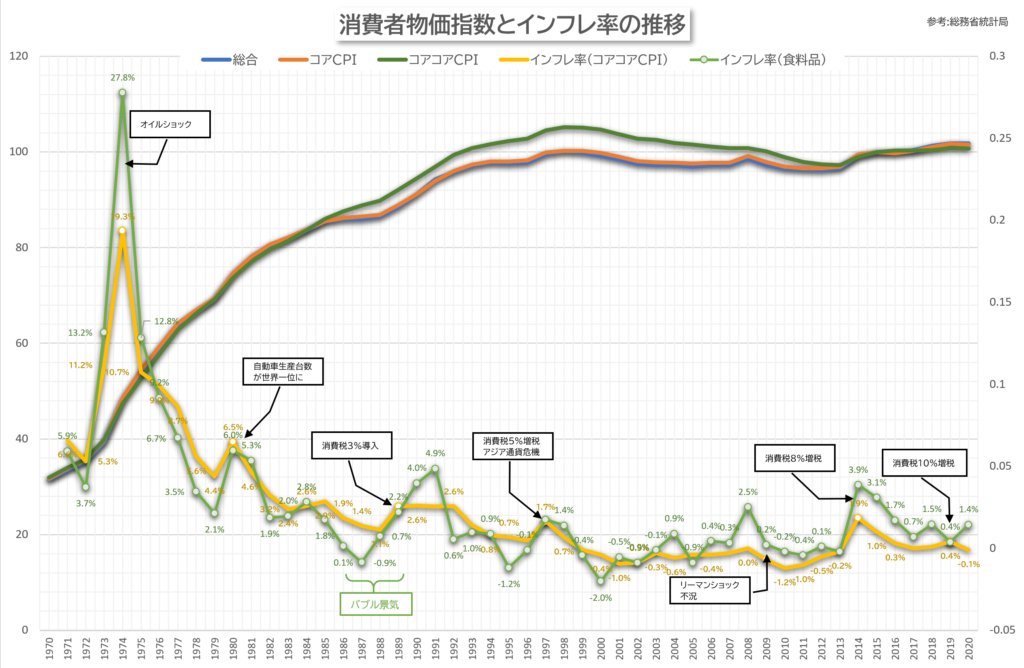

高度経済成長期の日本経済は自動車などの輸送機械を輸出することによって国際収支黒字を達成してきました(下図)。そのため、円高による輸入のメリットよりも円安によるメリットの方が経済効果は大きい時代でした。

つまり、輸入に有利な円高になってもその恩恵を受けるほどの取引額がなく、むしろ原料を輸入して製造した輸送機械を輸出する形態の企業が多い日本にとって、円高は輸出にも輸入にも良くないわけです。これがマネーストックが減らなかった理由の一つです。

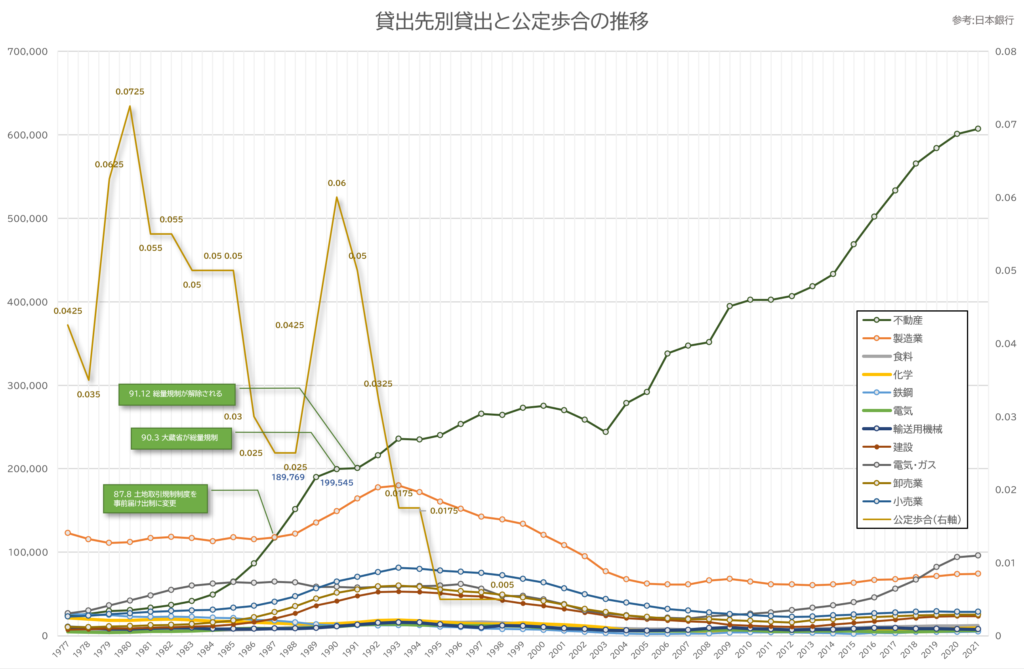

そしてマネーストックの増大に大きな影響を与えたのが公定歩合の引き下げです。1985年に5%だった公定歩合は87年には2.5%まで引き下げられました。公定歩合が半減すると銀行の金利も引き下げられ融資しやすくなり、お金を生み出す主体である銀行の貸出が増加したためマネーストックが増加したのです。つまり円高が直接の原因ではなく、円高による不況を回避するために行った日銀の低金利政策がマネーストックを増大させた原因でした。そして貸出先は不動産業が主でした(右下図)。

「土地神話」

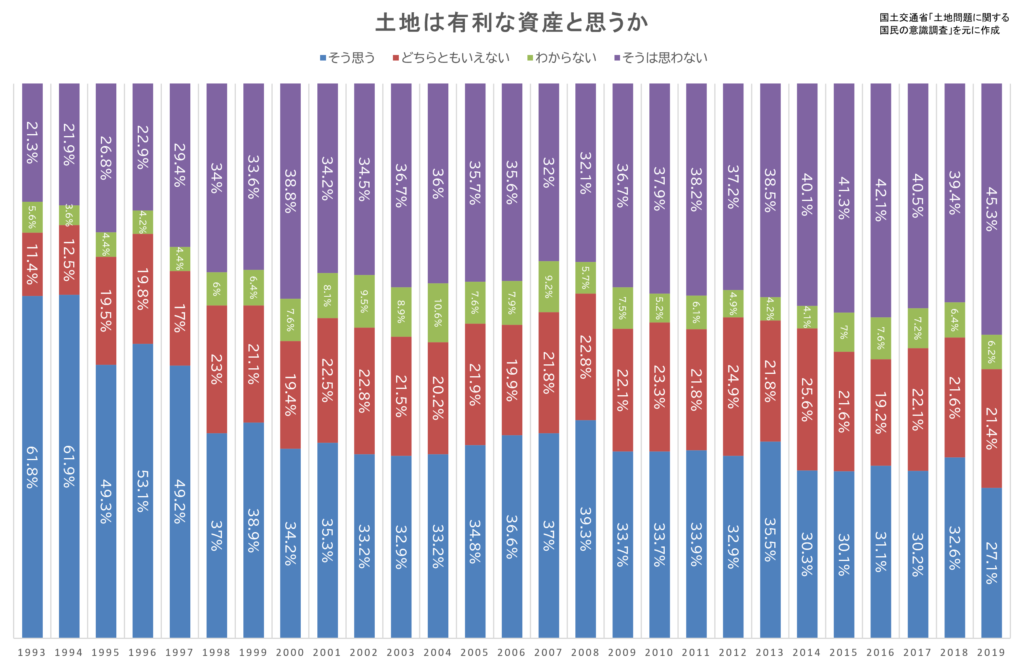

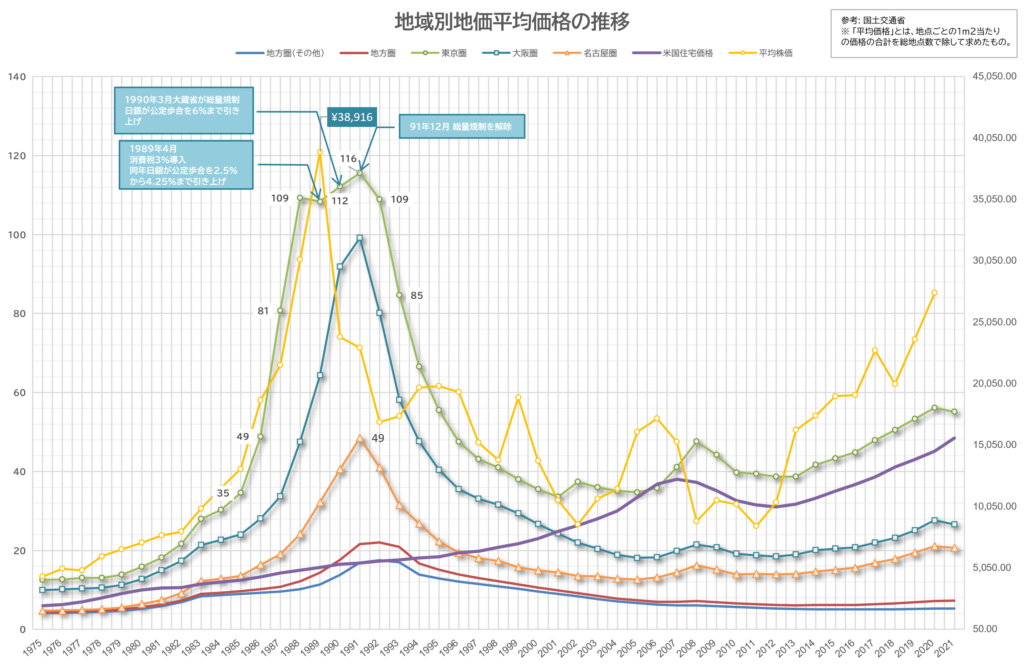

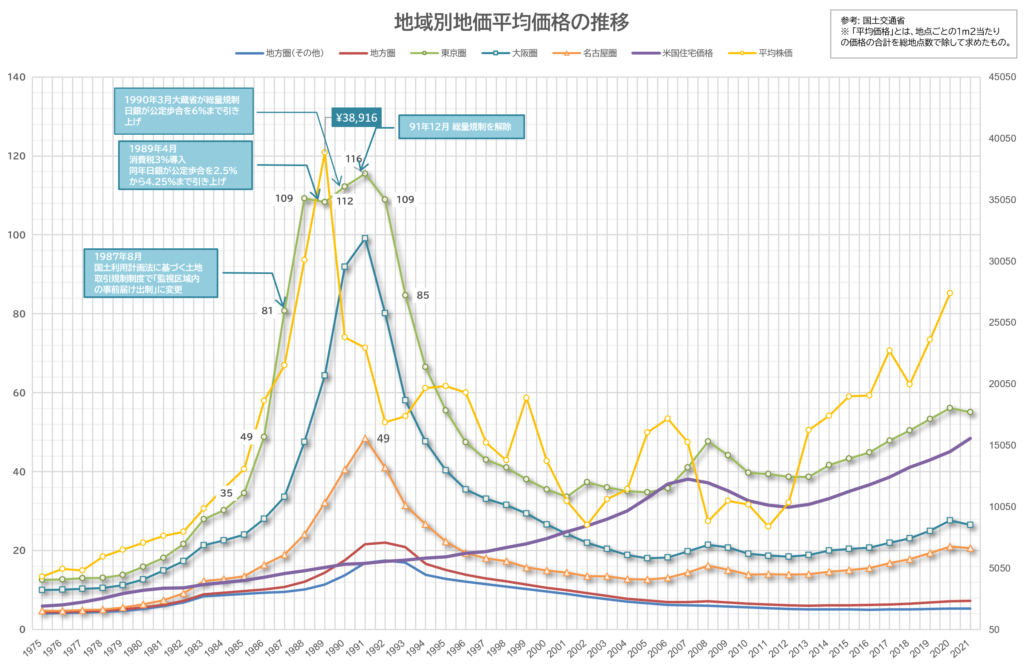

このころの日本では「土地は下がらない」という共通認識がありました(左下図)。そんな中での日銀の低金利政策は、企業の設備投資としてだけでなく投機目的の不動産所有を推進させました。雑誌やテレビではそのような企業の資産運用の術を「財テク」として紹介し、ますます不動産に対する信頼は大きくなっていきます。

銀行は高まる「土地神話」によって査定が甘くなり不動産業に対する貸出はさらに増加します。これに伴い地価が上昇(左下図)すると、融資する銀行の株式も高騰(右下図)する相乗効果で日本全体の株式を押し上げていきました。

バブル崩壊へ

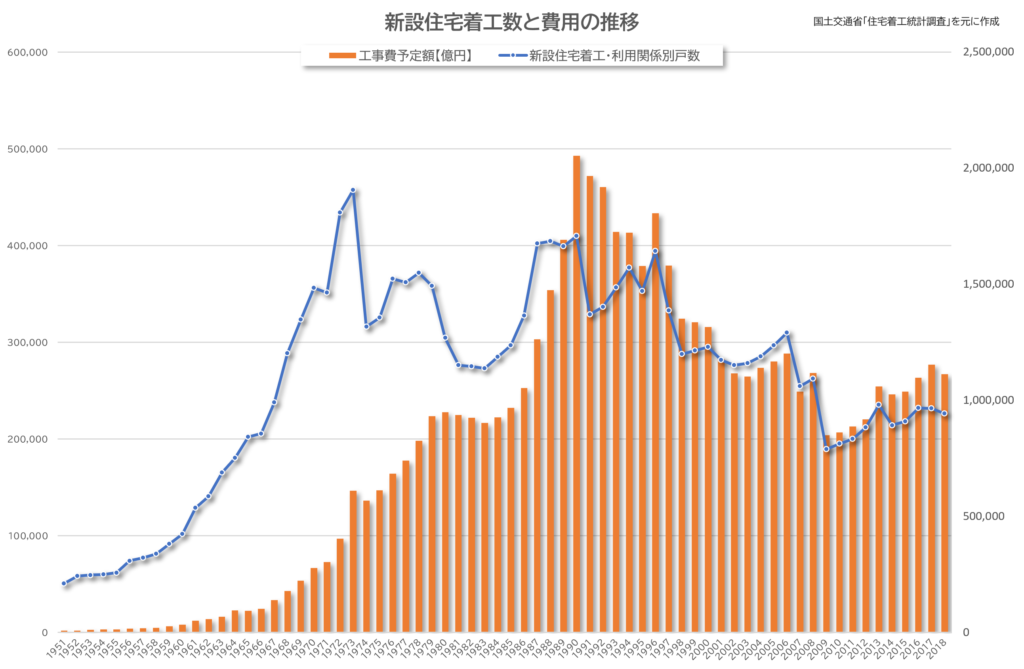

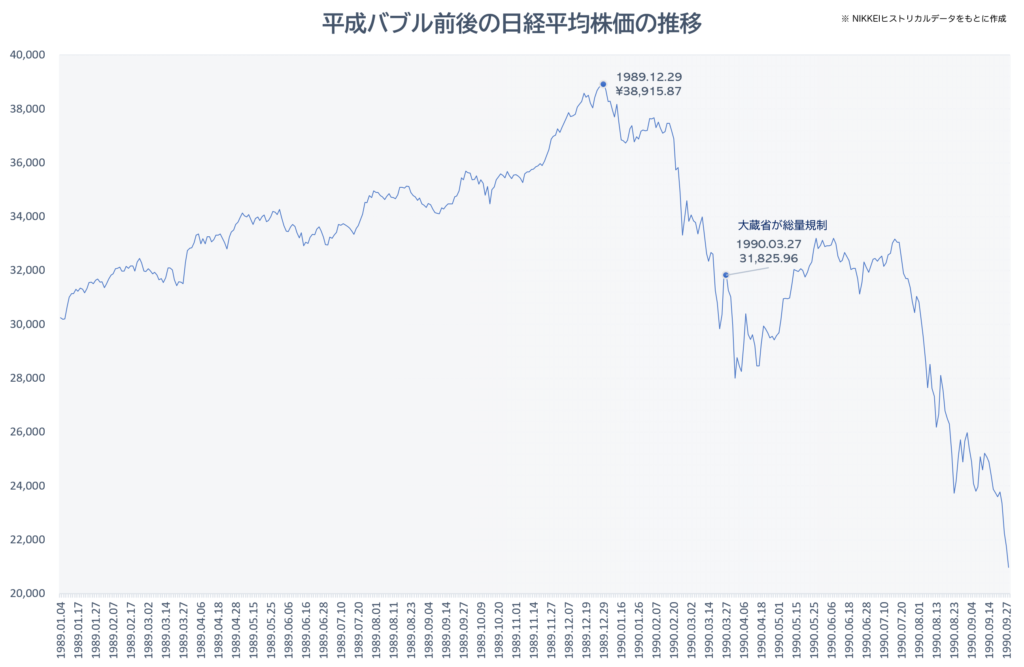

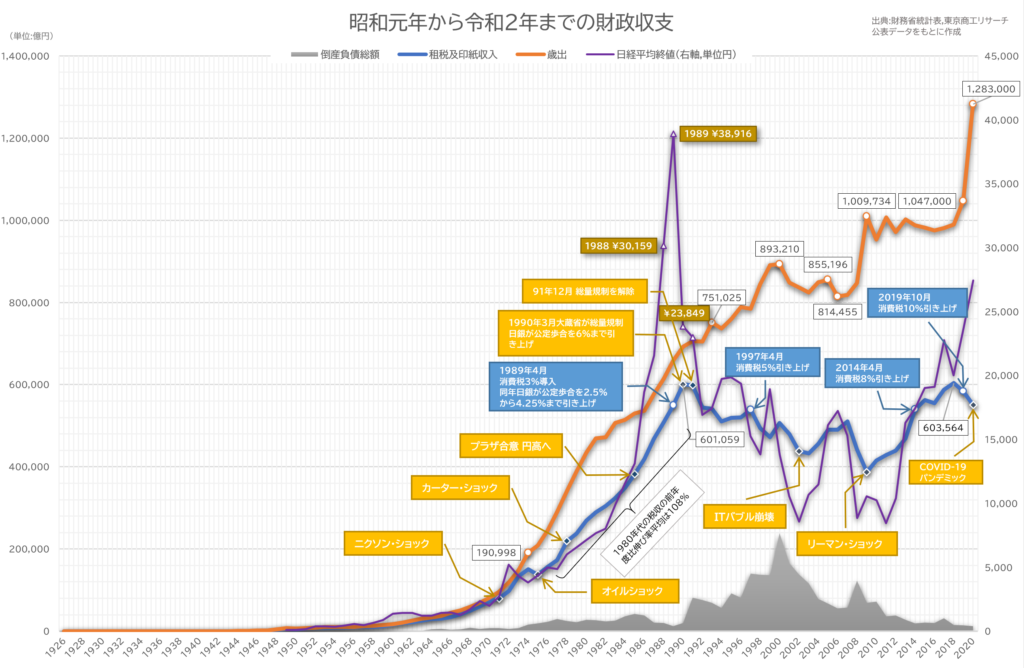

土地の投機的取引の過熱による弊害が表面化すると政府は1987年8月、国土利用計画法に基づく土地取引規制制度で「許可制」から「事前届け出制」に変更し、届け出時の取引価格が著しく適正を欠く場合には取引の中止や変更を勧告するようになりました(国土交通省)。また株価と地価の高騰を警戒した日銀も89年5月31日に公定歩合を3.250に引き上げ、その後も10月11日3.75、12月25日4.25、90年3月20日5.25と景気にブレーキをかけ続けます(最終的には8月30日に6.00まで引き上げ)。この時すでに半年先を見越すといわれる株価の伸び率は87年をピークに下がりはじめ、株価自体も89年12月29日に38915.87円をピークに急落していました(右下図)。ちなみにこの間中曽根康弘政権を引き継いだ竹下登内閣は89年4月に逆進性の消費税を導入しています。

そんな中で大蔵省が1990年3月27日、「不動産融資総量規制」という通達を金融機関に発しました。これは不動産向け融資の伸び率を、総貸し出しの伸び率以下に抑えるというものでした。この通達を受けた銀行は不動産に対する融資が出来なくなり、製造業などへの貸出に転換します。一方で投機価格で設定されていた土地は買い手がいなくなるため売買不成立が増え始めます。それは貸出する銀行の「不良債権」が増加することになります。つまり総量規制は体力が落ち始めていた日本経済の首を絞めるような政策でした。91年まで都心の地下はわずかに値上がりましたが、以降地価は投げ売りのように急落していきました。

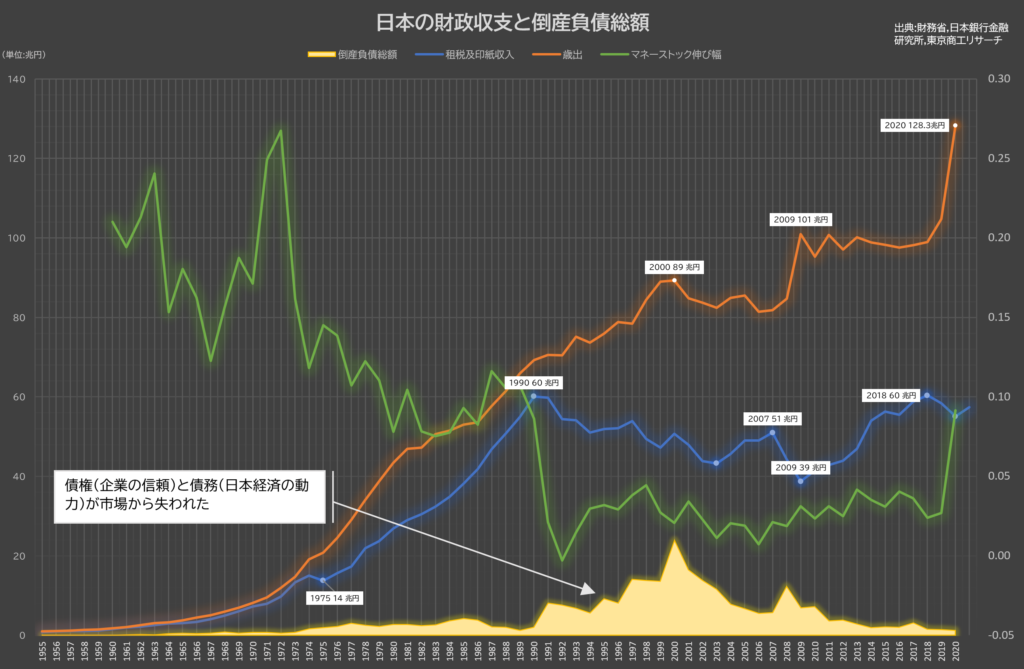

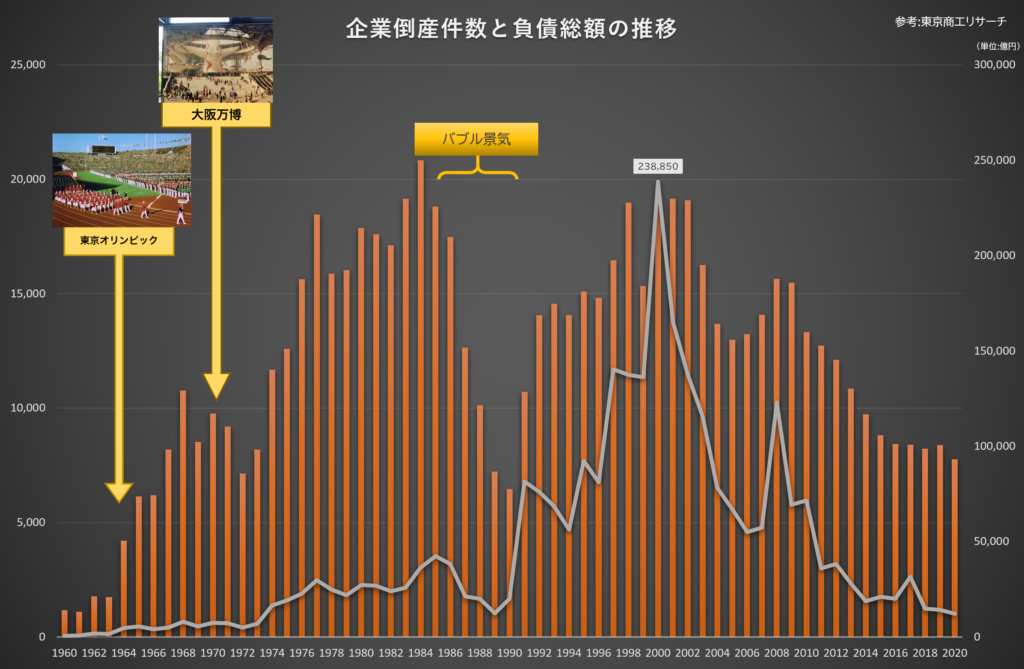

大蔵省は91年12月に総量規制を解除し、日銀も公定歩合を毎年引き下げ95年には0.50まで落としましたが地価と株価の下落は続き、日本経済の推進力は失われていきました。「絶対につぶれない」と言われた銀行は、生き残った銀行でさえ積み重なる不良債権の処理に追われ(左下図)、後に合併や経営統合を迫られるようになりました。息止め競争のような試練の中、大手企業の倒産も次第に増加し、2000年のピークには24兆円もの負債総額が倒産によって市場から相殺されました(右下図)。失業者は増え、自殺者は98年から3万人に増加しました。

バブル崩壊は回避できたのか

ここからは歴史の「if」の話です。政府と日銀はどのような政策を行っていればバブルの崩壊は免れたのでしょうか。政府は1985年のプラザ合意後の円高対策として当時としては過去最高額となる3.1兆円の内需拡大対策を行っていました。さらに前述した日銀金利政策によって景気の循環を煽ったわけですが、1987年の土地取引規制制度の制度変更によって不動産業に対する貸出増加率はすでに減少していました。もしこの後に政府が総量規制を行わずフランスと同等以上の「資産税」を導入し、さらに全体の需要を落とさないように91年、92年の歳出を増やしていれば、自然と物価の高騰は沈静化し、マイルドなインフレが継続しながら徐々にソフトランディングしていたと予想しますが、どうでしょうか。

バブル崩壊後の政府は最善を尽くせたか

財政赤字の改善と景気の回復という相反する課題を擁する自民政府にとって、経済政策は難題中の難題です。プライマリーバランスの健全性を維持させるために政府は最小限の赤字公債しか発行していません。そしてそれは焼け石に水でしかありません。もし財政赤字など顧みずバブル崩壊のあおりを受け倒産した企業の負債額分を補填する以上の赤字公債を発行出来ていたら、マネーストックの伸び率が92年のようにマイナスになるなんてことはいはずです。マネーストックが減少するような縮小する市場では企業が内部留保を抱えるのは当然で、そのため経済は停滞が続くがまん比べとなり、資金繰りが悪化した会社から倒産するのは時間の問題です。本来であればマネーストックの源泉である貸出主体の銀行が及び腰になった時こそ、政府が主導して赤字公債を発行して企業を支援することができていれば、自殺者が3万人に至るということはなかったでしょう。

ピンバック: 中国バブルの終焉か – 萩高STUDIES

ピンバック: 賃金が上がらないのは「生産性・イノベーションが足りないから」は本当か? – 萩高STUDIES